Dem Arbeitnehmer ein Geschenk zum Arbeitsjubiläum oder kleine Belohnungen für gute Leistungen zu überreichen, ist mittlerweile Gang und Gebe in deutschen Unternehmen. Den eigenen Mitarbeitern mit kleinen Aufmerksamkeiten Wertschätzung und Anerkennung entgegenzubringen, sorgt nicht nur für ein gutes Verhältnis zwischen Arbeitgeber und -nehmer, sondern auch für ein angenehmes Betriebsklima. Doch viele Unternehmen kennen und nutzen die steuerrechtlichen Vorteile bei Mitarbeitergeschenke kaum oder gar nicht. Im Rahmen des § 37b EStG stellen wir Ihnen die steuerlichen Vereinfachungen bei Mitarbeitergeschenken vor.

Dank § 37b EStG kann der Arbeitgeber die Besteuerung von Geschenken an Mitarbeiter übernehmen. Bei der Ausübung dieses Wahlrechts kann sich der Arbeitgeber den Dokumentationsaufwand erleichtern, indem ein Pauschalsteuersatz von 30% für alle Mitarbeitergeschenke angewendet wird. Da ein Geschenk als Lohn angesehen wird, fallen bei der Besteuerung zusätzlich noch der Solidaritätszuschlag sowie die Kirchensteuer an.

Neben dem geringeren Dokumentationsaufwand ergeben sich auf Arbeitgeberseite weitere Vorteile. § 37b EStG ermöglicht ein positives Schenken, denn der Beschenkte hat keinen zusätzlichen zeitlichen oder monetären Aufwand mehr. Zudem zählen Geschenke zu den abziehbaren Betriebsausgaben, die den Gewinn und dadurch die Steuerlast schmälern.

Der Mitarbeiter kann sich hingegen über die Geste seines Arbeitgebers freuen, statt sich mit der richtigen Besteuerung zu beschäftigen. Die steuerrechtliche Regelung verleiht dem Arbeitnehmer zudem Sicherheit, denn die Anwendung des Pauschsteuersatzes kann unterjährig nicht widerrufen werden. Sobald der Arbeitgeber sich für eine pauschale Versteuerung entschieden hat, ist er verpflichtet, diese Regelung für alle Mitarbeitergeschenke anzuwenden.

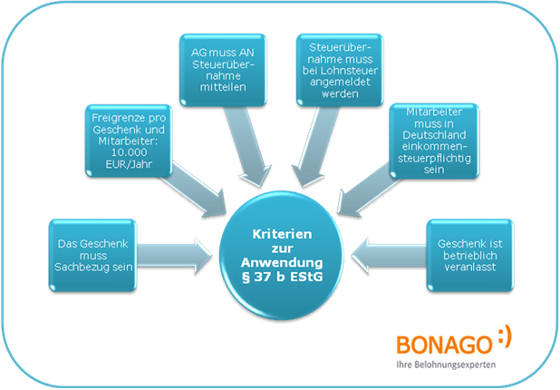

Für die gesetzeskonforme Anwendung des § 37b EStG müssen jedoch diverse Voraussetzungen erfüllt werden. Das Geschenk muss ein Sachgeschenk sein und darf pro Mitarbeiter und Geschäftsjahr den Wert von 10.000 EUR nicht überschreiten. Im Hinblick auf den Empfänger gilt, dass der Beschenkte ein Mitarbeiter des eigenen Unternehmens sein muss. Dazu zählen auch Auszubildende, Minijobber oder Teilzeitkräfte. Außerdem muss der Mitarbeiter in Deutschland einkommenssteuerpflichtig sein und aus betrieblichem Anlass beschenkt werden. Sind alle Voraussetzungen gegeben, steht dem Gebrauch des § 37b EStG nichts mehr im Wege.

Andere gesetzliche Regelungen in Bezug auf Mitarbeitergeschenke werden von diesem Paragraphen nicht berührt. Die monatliche Freigrenze des Sachbezugs von 50 EUR sowie die Steuerfreiheit bei Geschenken zu persönlichen Anlässen bis zu einem Wert von mehrmals 60 EUR bleiben weiterhin bestehen und können zusätzlich zu § 37b EStG ausgeschöpft werden.

Fallstudien, aktuelle Artikel und vieles mehr:

Das könnte Sie noch interessieren

AutorIn:

Anna Becker

Anna Becker ist Treiber der Innovation im HR Bereich von BONAGO – seit ihrem Einstieg ist sie dafür bekannt, die neuesten Entwicklungen im Personalbereich vorzustellen und zu etablieren. Mittlerweile gilt sie als Expertin für Mitarbeiterbindung, Mitarbeiterbelohnung und Social Recognition. Anna Beckers favorisierte Maßnahme zur Mitarbeiterbindung ist die MitarbeiterCARD, weshalb sie ihre neuen Erkenntnisse und Ideen zur Verbesserung stets an die Kollegen weitergibt. Ihr Wissen verbreitet sie nicht nur auf dem BONAGO-Blog, Events wie die Zukunft Personal und Business Netzwerke sind ihre zweite Heimat.